Existe uma forma de simplificar a tomada de decisão?

Durante visita a um cliente, no meio de uma apresentação de cenário econômico (e todo o sono que isso pode causar), fui interrompido por um dos membros do comitê de investimento com o seguinte questionamento: “Daniel, não existe um esquema que escolha entre todas as alternativas de investimento que tenho, frente aos diversos cenários econômicos que podem se configurar?”. Confesso que a primeira coisa que pensei foi no meu emprego, e no emprego dos demais profissionais que atuam nessa área.

O desejo do indagador era um algoritmo que fizesse a montagem da sua carteira de investimentos, que decidisse a composição do seu portfólio. A palavra pode assustar, mas algoritmo nada mais é do que um esquema que mostra, passo a passo, os procedimentos para realização de uma tarefa ou para resolução de um problema, permitindo que quem o utilize tome decisões diante de situações específicas. É utilizado desde 300 a.C., quando o matemático grego Euclides publica sua obra Os Elementos, mas teve seu conceito formalizado em 1936 por Alan Touring na concepção da Máquina de Touring.

Existem vários tipos de algoritmos, mas os mais comuns são as narrações descritivas e os fluxogramas. O primeiro utiliza linguagem natural na descrição dos procedimentos a serem adotados para a execução da tarefa. Receita de bolo e manual de troca de pneu são algoritmos que se utilizam da técnica de narração descritiva (aposto que você não sabia que utilizava algoritmos no seu dia a dia). A simplicidade dessa técnica é penalizada pela imprecisão ou falta de confidencialidade no entendimento. Na narrativa descritiva para troca de um pneu, por exemplo, estamos supondo que o motorista saiba identificar o problema, sabe onde está (e o que é) um estepe entre outras coisas.

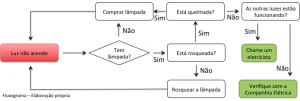

O segundo tipo, também chamado diagrama de blocos, é uma representação gráfica universal com instruções e comandos que guia quem está utilizando até a resolução do problema. Os fluxogramas facilitam a visualização dos passos e permitem interações que a descrição narrativa não permite. Como exemplificado abaixo, através de perguntas simples e respostas mais simples ainda, o utilizador é levado até a resolução do problema.

A pergunta que não quer calar é: “É possível “algoritmizar” os investimentos?”, ou seja, será possível a criação de um algoritmo que automatize a tomada de decisão dos agentes na montagem das suas carteiras de investimento? Receio que a resposta seja “não” e, para o bem de todos, ainda bem que é assim.

A utilização de um algoritmo não livra quem o está utilizando de tomar decisões, ou seja, caminhar sobre as setas nem sempre é trivial. Saber se uma lâmpada está rosqueada é simples, mas saber se a taxa de juros já subiu o suficiente analisando as diversas variáveis econômicas domésticas e internacionais não me parece tão óbvio. Quanto mais o assunto depender de interpretações e quanto maior for o dinamismo, mais difícil será automatizar o processo. A velocidade de transformação do mercado financeiro e a mudança nas interações das variáveis tornam muito difícil e perigosa a utilização de algoritmos.

Outra questão importante é como inserir particularidades em um algoritmo. Por exemplo, um ponto crucial nas decisões de investimento gira em torno do perfil de risco dos investidores. Esse perfil deve levar em consideração a disposição de tomar risco (o quanto o investidor aceita o risco – subjetivo) e a capacidade de tomar risco (o quanto o investidor pode tomar risco – objetivo). Transformar todos esses critérios, objetivos e subjetivos, em um esquema pode ser muito complicado, além de impossibilitar sua utilização por todos.

Você deve estar se perguntando o porquê de eu ter insistido em um assunto que aparentemente não serve para nada. De fato, os algoritmos não podem tomar a decisão no lugar dos investidores, mas podem auxiliá-los simplificando alguns processos. Diante das diversas opções de investimento com as quais vocês se deparam todos os dias, ter uma ferramenta que limite as opções tornando mais claras as possibilidades é muito útil.

A ideia é que sejam definidos critérios e parâmetros para a tomada de decisão que levem em consideração dados sobre os prestadores de serviço dos fundos (patrimônio líquido administrado, tempo de experiência no mercado, histórico do gestor, entre outros), dados específicos dos produtos (rentabilidade, volatilidade, eficiência), e dados subjetivos (objetivos de rentabilidade, limites de risco, limites da política de investimento) que facilitem o processo de escolha. Em paralelo, é imprescindível que haja definição de uma estratégia por parte do investidor, estratégia essa que deve levar em consideração as particularidades e os objetivos de cada um.

Com uma estratégia bem definida, a utilização de um algoritmo que selecione as opções de investimentos, utilizando-se dos critérios e parâmetros preestabelecidos, proporciona mais celeridade e legitimidade ao processo.

- Daniel Sandoval é mestrando em Economia pela Fundação Getúlio Vargas – FGV-SP, possui MBA em Mercado de Capitais pela FIPECAFI-USP e pós-graduação em Administração de Empresas com ênfase em mercado financeiro pela Fundação Getúlio Vargas – FGV-SP. Possui certificação Certified Financial Planner – CFP® pelo Instituto Brasileiro de Certificação de Profissionais Financeiros e Certificação de Especialista em Investimento Anbima – CEA.